不動産売却で扶養を外れる?必ず知っておきたい税金と控除の仕組み【更新】 | 君津市・木更津市の不動産売買情報|センチュリー21エステートコンサル

不動産売却で扶養を外れる?必ず知っておきたい税金と控除の仕組み

不動産売却で扶養を外れる?必ず知っておきたい税金と控除の仕組み

不動産売却と扶養の関係

扶養から外れる仕組みを簡単に解説

扶養から外れる仕組みは、収入や所得が一定の基準を超える場合に起こるとされています。税制度と社会保険制度での判定基準は異なり、税制度では所得金額が、社会保険では年間収入が基準となります。特に税制度においては、配偶者控除の場合、所得が38万円を超えると扶養から外れることになります。一方で配偶者特別控除の場合は、所得が123万円を超えると適用外となります。不動産売却においては、売却益が「譲渡所得」に該当しますが、この所得が控除後も基準を超える場合、扶養から外れる可能性が生じます。

不動産売却が扶養判定に及ぼす影響とは?

「不動産を売却すると扶養から外れるのか」という疑問を持つ方は少なくありません。不動産売却そのものが必ず扶養判定に影響するわけではなく、重要なのは売却益から譲渡所得特別控除を適用した後の所得額です。この額が扶養の判定基準を超えた場合、税制面では扶養対象外とされる可能性があります。しかし、社会保険においては基本的に年収の金額での判断となり、不動産売却が一時的な収入とみなされる場合には扶養が継続されるケースも多いです。ただし、共済組合や一部の市町村国保では特別な条件がある場合があり、それにより扶養から外れる場合もありますので注意が必要です。

扶養範囲内で収めるための収入ラインについて

扶養範囲内で収めるためのポイントは、譲渡所得が基準額を超えないよう調整することです。税制上の扶養判定基準額として、配偶者控除を受ける場合は所得38万円以下、配偶者特別控除を受ける場合は所得123万円以下が目安となります。不動産の売却益が大きい場合でも、「居住用財産の3,000万円特別控除」などを活用すれば、譲渡所得が基準額未満になることがあります。このような控除を上手に活用し、結果的に扶養範囲内に収めることで、不要な税負担や社会保険料増加を回避することが可能です。不動産売却前には、自身の収益や適用できる控除をしっかりシミュレーションしておくことが重要といえます。

不動産売却に関わる税金の種類

不動産を売却する際には、売却利益に応じてさまざまな税金が発生します。その中で最も重要となるのが譲渡所得税です。また、課税対象となる収入や確定申告の必要性についても理解しておくことが大切です。不動産を売却すると扶養から外れる可能性が懸念される場合がありますが、税金の仕組みや控除をうまく活用することで、そのリスクに対応することが可能です。

譲渡所得税とは何か?

譲渡所得税とは、不動産を売却して得た利益(譲渡所得)に課される税金のことです。譲渡所得は、売却価格から購入費用、仲介手数料などの経費、さらに特別控除を差し引いた金額で計算されます。主に所得税と住民税が含まれ、不動産の所有期間や売却時の条件によってその税率が異なります。不動産を売却すると扶養から外れるか心配になることがありますが、実際には譲渡所得の控除後の金額が扶養判定に影響します。

課税対象となる収入の仕組み

税金が課せられるのは、不動産売却による利益(譲渡所得)が発生した場合です。その譲渡所得は、「売却価格」から「取得費用」「譲渡費用」「特別控除」を差し引いた残りの金額で決まります。例えば、居住用財産の特別控除として最大3,000万円の控除が適用される場合、譲渡所得が大幅に減少し、結果的に課税対象となる収入も小さくなることがあります。この仕組み次第で、扶養の基準を超える所得になるかどうかも大きく変わることがあります。

確定申告に必要な手続きとは

不動産を売却した場合、利益(譲渡所得)が発生した年度には確定申告を行う必要があります。確定申告では、売却の詳細を示す資料(売買契約書、領収書、固定資産税評価証明書など)を提出します。また、特別控除や経費を適用するために必要な証拠書類も用意して申告を行います。確定申告を正しく行うことで、譲渡所得が適切に計算され、扶養判定の基準となる所得が明確になります。不動産を売却すると扶養から外れる可能性があるため、この手続きは非常に重要です。

不動産売却に関わる税金のことならエステートコンサルにご相談ください

扶養控除・配偶者控除とは?適用条件を解説

扶養控除の仕組みと適用要件

扶養控除とは、納税者が一定の条件を満たす家族を「扶養親族」として申告することで適用される税制優遇措置です。この控除を受けるためには、扶養親族が年間所得の基準範囲内であることが大きな条件となります。原則として、「所得金額が48万円以下」である場合、扶養控除を受けることが可能です。この所得金額には、不動産売却に伴う譲渡所得も含まれるため、不動産を売却すると扶養から外れる可能性があります。ただし、譲渡所得には特別控除が適用される場合もあるため、具体的な影響は控除後の所得金額で判断する必要があります。

配偶者控除と配偶者特別控除の違い

配偶者控除と配偶者特別控除は、どちらも所得税や住民税を軽減するための仕組みですが、適用条件に違いがあります。配偶者控除は、納税者の配偶者が年間所得38万円以下(給与収入換算で約103万円以下)の場合に適用されます。一方、配偶者特別控除は、配偶者の所得が38万円を超え123万円以下の場合に適用可能です。不動産売却による所得が発生した場合、この金額次第で控除適用の可否が変わるため注意が必要です。

不動産売却が控除条件に与える影響

不動産を売却すると扶養から外れる心配がある理由の一つは、譲渡所得が控除条件に与える影響です。売却で得た利益(譲渡所得)は所得として計上されるため、その額が扶養控除や配偶者控除の基準を超えると扶養から外れる可能性があります。ただし、譲渡所得には最大3000万円の特別控除が適用されるケースもあり、この控除が適用されると所得金額が基準内に収まり、扶養や控除の条件を満たせる可能性があります。

損を避けるための具体的な対策

譲渡所得の特別控除を活用する

不動産を売却すると扶養から外れる可能性がありますが、これを回避するためには譲渡所得の特別控除を活用することが有効です。例えば、自宅を売却した場合には最大3,000万円の特別控除が適用され、これにより譲渡所得が大幅に圧縮されます。この特別控除を適用することで、扶養控除や配偶者控除の基準を超えないように調整することができます。ただし、特別控除の適用を受けるためには、確定申告が必要であり、適用条件としてその住居が居住用の不動産であることなどの要件を満たす必要があります。

扶養外で得をする場合の考え方

不動産売却による利益が大きく扶養から外れる見込みの場合、その状況を前向きに捉えることも大切です。例えば、扶養控除の範囲内に収めるために収益を制限しようとすると、本来得られる大きな利益を逃す可能性があります。特に、不動産市場が好調で高値で売却できる場合、たとえ扶養から外れたとしても、得られる利益の方が税負担や保険料増加分を上回るケースもあります。そのため、全体的な収支を正確に計算し、扶養外となることによるメリットを考慮することが重要です。

専門家への相談の重要性とタイミング

不動産売却が扶養に与える影響を最小限にし、損を回避するためには専門家への相談が欠かせません。不動産取引に詳しい税理士やファイナンシャルプランナーに相談することで、譲渡所得の計算や控除の適用条件、扶養控除への影響などを正確に把握できます。特に、不動産を売却するタイミングや確定申告の手続きについてアドバイスを受けることが大切です。また、扶養控除や配偶者控除は制度改正が行われることも多いため、最新情報を取り入れるための相談のタイミングを見極めることも重要です。

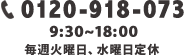

君津市・木更津市・袖ケ浦市・富津市で不動産の売却のことならセンチュリー21エステートコンサルにお任せください。

ページ作成日 2025-06-14

来店予約フォーム

来店予約フォーム